LINE即將風光上市:為何估值從百億美元落到僅剩60億美元?

日本通訊軟體公司LINE計畫IPO的消息從2014年傳出至今,官方終於在今天首次對外證實他們的IPO計畫,預計在紐約時間7月14日於紐約證交所上市,東京時間7月15日於東京證交所上市。《彭博社》指出,目前估值50億到60億美元的LINE,預計在本次IPO籌資1千億日圓(約9.14億美元),將是今年度科技產業最大宗IPO案。

(圖說:LINE預計在7月中旬於東京、紐約上市,將是今年度科技產業最大宗IPO案。圖片來源:LINE官網。)

優勢:強調創造營收的能力、拓展多元服務

隸屬於韓國網路公司Naver的LINE公司,在2011年於日本推出同名即時通訊軟體,截至今年3月,每月活躍用戶已達2.18億人,稱霸泰國、日本、台灣和印尼的即時通訊軟體市場。傳LINE為了此次IPO,聘請野村證券、摩根士丹利、摩根大通及高盛擔任顧問。

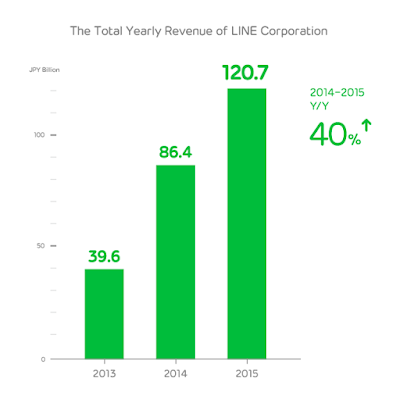

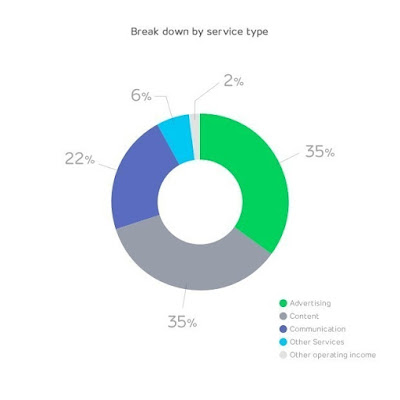

相較於其他新創雖然有高估值、獲利能力卻不明,LINE最大的優勢便在於產生營收的能力。《彭博社》指出,LINE最新財報顯示其2015年營收高達1200億日圓,較前年上升40%。其中,廣告佔35%,LINE自製內容營收(如行動裝置遊戲)也佔35%,另有22%為通訊服務相關收入,如貼圖。知情人士也透露,LINE即將達到損益平衡點,也因此LINE執行長出澤剛將在roadshow向投資者強調LINE的賺錢能力。

(圖說:LINE營收逐年成長。圖片來源:LINE)

(圖說:LINE在2016年第一季各業務的營收比例。圖片來源:LINE)

為了創造更多營收,LINE近期也積極在通訊服務以外拓展更多服務,如串流音樂、行動支付、食物外送、低價行動電信服務等。出澤剛對此表示:「希望可以將LINE打造成智慧入口,成為滿足用戶從娛樂、叫車和購物等日常生活行為的一站式平台(one-stop platform)。」在此之前,騰訊旗下通訊軟體WeChat已成功在中國打造其服務生態系。

劣勢:用戶成長趨緩、開拓全球市場遇瓶頸

不過在風光上市的背後,LINE也深陷拓展全球市場失利和用戶成長趨緩的困境。

早在2014年,LINE便傳出計畫上市消息,不過當時恰逢阿里巴巴上市並獲市場超額認購,不利於LINE上市,且母公司Naver希望先著重拓展全球市場,IPO計畫因此停擺。兩年後,LINE不僅未能成功拓展版圖,更因為Facebook Messenger、WhatsApp、WeChat等即時通訊軟體各據一方,讓LINE更難打進想觸及的市場,估值至今僅剩50億到60億美元,遠低於2014年的百億美元估值。

相較於其他即時通訊軟體,LINE每月活躍用戶數雖突破2億,卻遠低於WeChat近7億,以及WhatsApp超過10億的活躍用戶數,其中更有高達69%來自亞洲的四大核心市場,在歐美市場仍無法與其他通訊軟體抗衡。根據《金融時報》報導,出澤剛於3月受訪時,曾表明未來將專注發展亞洲以及其他可維持龍頭地位的市場,悄悄放棄過去希望稱霸全球的目標。

(圖說:LINE董事長暨執行長出澤剛。照片來源:許文貞攝影。)

不僅如此,在最新一季,雖然LINE在四個主要亞洲市場的活躍用戶增加770萬人,但其他縮減行銷成本的市場,用戶也跟著減少,讓LINE每月活躍用戶僅增加3百萬人。

過度仰賴特定市場、在拓展市場和增加用戶面臨瓶頸,不僅讓投資者對LINE的財務結構產生疑問,也讓LINE的發展前景蒙上陰影。不過換個角度看,拓展全球市場失利後LINE也改變策略,將眼光從全球轉向既有核心市場,希望藉由推出新服務,以最大化既有用戶群創造的營收,並開拓新的收入來源。

然而,LINE近期拓展新服務並不太順利,《TechCrunch》報導指出,LINE去年投入4200萬美元在有潛力和LINE通訊整合的服務,提供串流音樂的MixRadio便是其中之一,不過考量到推廣新服務的財務挑戰和公司發展優先順序,在收購MixRadio短短14個月後便決定終止其服務,於日本推出的購物服務LINE MALL也在今年2月宣布將終止服務。

在幾番挑戰新市場和其他服務的模式失利後,LINE終於下定決心IPO籌資以換取更多發展可能。這次鎖定東京和紐約上市,分別將發行1300萬和2200萬新股,而設下美國募得一半以上籌資金額的目標,無非是希望能再次挑戰美國市場。《彭博社》報導指出,LINE打算將本次IPO籌資用於發展東南亞市場,長期目標則為拓展美國市場。LINE官方也指出,希望透過在日本與美國公開發行股票以強化亞洲市場領導地位,同時積極將觸角拓展至全球市場。

資料來源:LINE、Bloomberg、The Wall Street Journal、Financial Times